事業承継税制の認定

【重要なお知らせ】年次報告書(特例贈与)の確認書発送につきまして

年次報告書(特例贈与)につきまして、多数の提出がありましたので、報告基準日が3月15日のものから優先的に処理させていただいております。

基準日が3月15日以降の報告書は、それ以降の処理となりますので、お待たせし申し訳ございませんが、今しばらくお待ちくださいますようお願い申し上げます。

各申請を予定されている方へ

贈与税の納税猶予に係る認定申請の提出をされる方へ

年次報告書(贈与税)の提出をされる方へ

※報告期限は報告基準日から3か月後です。

※贈与税の申告期限は、令和元年分が令和2年4月16日、令和2年分が令和3年4月15日、それ以外は3月15日ですので、ご注意ください。なお、災害等により申告期限が延長された場合は延長された日になります。

※年次報告書の様式は、中小企業庁のホームページに掲載してある最新版をダウンロードしたものを必ず使用してください(改正により様式が変更になっている場合があります。)。

目次

11 中小企業における経営の承継の円滑化に関する法律(経営承継円滑化法)

1 事業承継税制とは

事業承継税制とは、中小企業の後継者が先代経営者等からの贈与、相続又は遺贈により取得した非上場株式等に係る贈与税・相続税の一部又は全部の納税が猶予される制度です。

経営者が後継者に事業を引き継ぐ際、株式等の承継による多額の贈与税・相続税が円滑な承継を妨げることがありましたが、この制度の活用により、負担の軽減を図ることができます。

※制度の概要、マニュアル等は、こちらをご覧ください。(中小企業庁HP)

※個人版事業承継税制については、こちらをご覧ください。(中小企業庁HP)

2 手続きの流れ

《各申請書・報告書等の提出時に共通する重要なお知らせ》

1.東京都の標準処理期間(認定書や確認書等の通知発送までに要する期間)は、各申請・報告ともに

書類完備後(不備のない状態になってから)60日です。期限に余裕をもってご提出ください。

※各申請・報告の事務処理フロー図.pdf

2.東京都への申請書・報告書等の提出期限が土曜日、日曜日、祝日等の休日に当たるときは、これらの日の

翌開庁日(消印有効)をもってその期限とみなします。

3.省令改正により申請書・報告書は押印を省略し申請ができるようになりましたが、引き続き捨印を活用す

ることができます。軽微な修正であれば捨印を押印いただくことで要修正書類のやり取りが少なく、手続

きが簡便になりますので、捨印の活用をお勧めします。

なお、捨印を活用する場合は以下の要領で対応してください。

※申請書・報告書等(中小企業庁により様式が定められているもの)や添付書類の中で法人代表者が証明

や誓約をするもの(以下「捨印活用可能書類」と言います。)に活用できます。

① 捨印活用可能書類の1枚目(法人代表者の記名がある用紙)の法人代表者名の右横に法人代表者の

実印を押印してください。

② ①と同じ用紙の任意の空白位置(例:中央上部又は中央下部)に、①に押印したものと同じ法人代表

者の実印を押印してください。

③ 原本1部及び写し1部の提出が必要な申請書・報告書等については、原本にも写しにも法人代表者の

実印を朱肉で押印してください。

(原本に押印した後にコピーをした写しは、カラーコピーであっても捨印が無効になりますので、

ご注意ください。)

4.提出する申請書・報告書を製本していただく必要はありません。

5.複数事案を同時申請する場合、法人代表者が証明や誓約をする添付書類については申請事案ごとに1部

ずつ必要になります(同一文、同一内容であっても共通での使用ができません。)。

それ以外の添付書類は共通で使用できます。

2-1 特例措置に基づく申請(平成30年度税制改正に係る10年間限定の特例措置)

※制度の概要、マニュアル等はこちらをご覧ください。(中小企業庁HP)

※申請様式等はこちらをご覧ください。(中小企業庁HP)

1.特例承継計画(様式第21)の策定(認定申請会社の後継者や経営の計画等が記載されたもの)

※特例承継計画提出期限までは、「3.東京都への認定申請」と同時に提出いただくことも

可能です。

2.贈与の実行・相続の開始

(以下の3.以降は第一種の説明になります。第二種については、中小企業庁のマニュアルを参照して

ください。)

3.東京都へ認定申請(様式第7の3又は様式第8の3)の提出→東京都の認定→税務署へ納税申告

4.【申告期限後5年間】東京都へ年次報告(様式第11)の提出(年1回)→東京都の確認

→税務署へ継続届出書を提出(年1回)

5.【※申告期限後5年目の年次報告提出時点で雇用5年平均8割を下回った場合のみ】

東京都へ特例承継計画に関する報告書(様式第27)の提出(認定有効期間の翌日から4ヵ月以内)

雇用5年平均8割を満たせなかった理由を記載し、認定支援機関が確認。その理由が、経営状況の悪化

である場合等には認定支援機関から指導・助言を受けて提出してください。

6.【6年目以降】税務署へ継続届出書の提出(3年に1回)

2-2 一般措置の申請(特例措置の適用を受けないもの)

※申請様式、添付書類、マニュアルはこちらをご覧ください。(中小企業庁HP)

1.贈与の実行・相続の開始

2.東京都へ認定申請(様式第7又は様式第8)の提出→東京都の認定→税務署へ納税申告

3.【申告期限後5年間】東京都へ年次報告(様式第11)の提出(年1回)→東京都の確認

→税務署へ継続届出書を提出(年1回)

4.【6年目以降】税務署へ継続届出書の提出(3年に1回)

3 特例承継計画について

特例措置に基づく申請を行う場合、認定申請会社の後継者や経営に関する具体的な計画等が記載された特例承継計画を認定申請会社が策定し、中小企業等経営強化法(平成十一年法律第十八号)第二十一条第二項に規定する認定経営革新等支援機関(以下「認定経営革新等支援機関」という。)の指導及び助言を受ける必要があります。

・認定申請会社が作成し、認定経営革新等支援機関が所見を記載

※認定経営革新等支援機関については、こちらをご参考ください。(関東経済産業局HP)

3-1 提出時期・期限

・令和8年(2026年)3月31日※までにご提出ください。

(※ 令和6年4月1日法令改正により、提出期限が従前より2年延長されました。)

3-2 提出書類

※特例承継計画の作成に当たっては、下記の中小企業庁ホームページのマニュアル・申請様式等、添付書類を

ご参照ください。なお、留意点をまとめましたのでご参考ください。

マニュアル(特例承継計画に関する指導及び助言を行う機関における事務について)(中小企業庁HP)

特例承継計画の記載例、申請様式等(中小企業庁HP)

特例承継計画の確認申請手続きに必要な書類(中小企業庁HP)

【参考】特例承継計画の留意点.pdf

1. 確認申請書(特例承継計画)及びその写し

※「別紙」も含めて写しをご提出ください。

2.履歴事項全部証明書

※確認申請日(1.の確認申請をする日)の前3か月以内に作成された原本

特例代表者がすでに代表者を退任している場合で、過去に代表者であった旨の記載が履歴事項全部証明

書にない場合は、併せてその旨の記載がある閉鎖事項証明書を提出してください。

3.その他、確認の参考となる書類

※認定経営革新等支援機関であることを証する書類として、中小企業庁HPにある「認定経営革新等

支援機関検索システム」での検索結果を印刷したものを添付してください。

※その他、確認の判断ができない場合、参考となる資料を提出いただくことがあります。

4.返信用封筒(返信宛先明記)

※レターパック等配達記録の残るものを同封してください。

4 納税猶予を受けるための主な要件

納税猶予を受ける株式の移転は、初めに先代経営者から後継者に行われる必要があり(【第一種】認定)、その後、一定の期間内に行われた先代経営者以外の株主からの株式の移転も認定対象になります(【第二種】認定)。認定を受けるためには、対象会社に関する要件、先代経営者(先代経営者以外)に関する要件、後継者に関する要件を満たす必要があり、それらの要件の一部は以下のとおりです。

正式な要件は、中小企業における経営の承継の円滑化に関する法律施行規則及び中小企業庁作成のマニュアル等をご覧ください。

※中小企業における経営の承継の円滑化に関する法律施行規則は、こちらをご覧ください。

(電子政府の総合窓口(e-Gov)HP 未反映の改正がある場合があるのでご注意ください。)

※中小企業庁作成のマニュアル等

特例措置に関するものは、こちらをご覧ください。(中小企業庁HP)

一般措置に関するものは、こちらをご覧ください。(中小企業庁HP)

| 区 分 | 特 例 措 置 | 一 般 措 置 (特例措置の適用を受けない場合) |

|

対象会社の 要件の一部 |

・中小企業者であること ※なお、医療法人や社会福祉法人、士業法人、外国会社は本制度における中小企業 者に該当しません 当しないものとみなされます |

|

|

先代経営者(贈与 者・被相続人)の 要件の一部 【第一種】 |

・先代経営者がその会社の代表者であった期間内のいずれかの時及びその贈与(又は 相続開始)の直前において、先代経営者と先代経営者の親族などで総議決権数の過 半数を保有しており、かつ、これらの者の中で最も多くの議決権を有する者(特例 の適用を受ける後継者を除く)であったこと ・会社の代表者であったこと ・既に事業承継税制の適用に係る贈与をしていないこと ・《贈与の場合》贈与時に代表者を退任していること ・《贈与の場合》一定数以上の株式等を贈与すること ・《特例措置のみ》特例承継計画に記載された先代経営者であること |

|

|

先代経営者以外の 株主(贈与者・被 相続人)の要件の 一部 【第二種】 |

【前提条件:先代経営者から後継者への贈与又は相続が行われていること(先代経営 者からの贈与又は相続に係る認定の有効期限までに、贈与税又は相続税の申告期限 が到来する場合に限る)】 ・《贈与の場合》会社の代表者でないこと ・《贈与の場合》既に事業承継税制の適用に係る贈与をしていないこと |

|

|

後継者 の要件の一部 |

・贈与時又は相続開始時において、後継 者とその者の親族などで総議決権数の 過半数を保有していること ・(後継者一人の場合)同族関係者の中 で最も多くの議決権数を有している こと (後継者複数の場合)各後継者が10 %以上の議決権を有し、かつ、各後 継者が同族関係者の中で最も多くの 議決数を有していること(既に又は 同時に特例措置の適用を受けている 後継者を除く) ・贈与又は相続・遺贈により取得した株 式等を継続して保有していること ・その会社の株式等について一般措置の 適用を受けていないこと ・特例承継計画に記載された特例後継者 であること |

・贈与時又は相続開始時において、後継 者とその者の親族などで総議決権数の 過半数を保有し、かつ同族関係者の中 で最も多くの議決権数を有しているこ と |

|

・《贈与のみ》贈与時に18歳以上の代表者であり、かつ、贈与の直前において3年 以上継続して役員であること ・《相続のみ》相続開始の直前において役員であり(先代経営者が70歳未満で死亡 した場合又は相続発生前に確認を受けた特例承継計画に特例後継者として記載され ている場合を除く)、相続開始から5か月後に代表者であること |

||

5 認定申請について(新規に認定を受けるとき)

5-1 申請基準日及び提出期限日

|

申請基準日 |

提出期限 | |

| 贈与税 |

1月1日~10月15日の贈与:10月15日 (注) 10月16日~12月31日の贈与:贈与の日

|

翌年1月15日 (注) |

| 相続税 | 相続の開始の日の翌日から5月を経過する日 |

相続の開始の日の翌日から 8月を経過する日 |

5-2 提出書類

※認定申請書の作成に当たっては、下記中小企業庁ホームページの申請様式、マニュアル、記載例をご参照

ください。

(1)特例措置

ア 様式、添付書類、記載例(中小企業庁HP)

イ 申請マニュアル(中小企業庁HP)

(2)一般措置

ア 様式、添付書類、申請マニュアル(中小企業庁HP)

【参考】認定申請時の留意点.pdf

【参考】作成例 株主名簿の写し.xlsx

※ダウンロードしてご使用ください。

【参考】特例措置の認定申請における添付書類一覧表・チェックリスト

様式第7の3(第一種特例贈与)添付書類一覧表・チェックリスト.pdf

様式第7の4(第二種特例贈与)添付書類一覧表・チェックリスト.pdf

様式第8の3(第一種特例相続)添付書類一覧表・チェックリスト.pdf

様式第8の4(第二種特例相続)添付書類一覧表・チェックリスト.pdf

【参考】従業員数証明書及び誓約書のひな形 ※ダウンロードしてご使用ください

(2)申請会社が上場会社等又は風俗営業会社のいずれにも該当しない旨の誓約書.docx

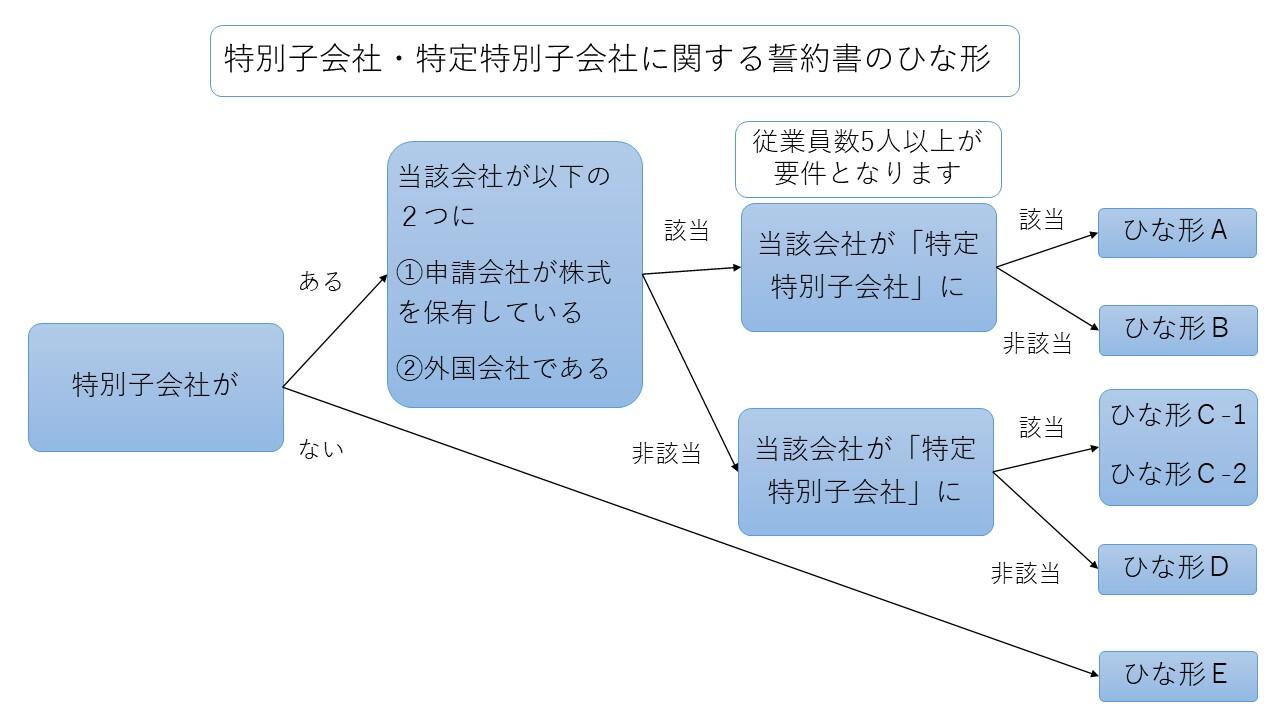

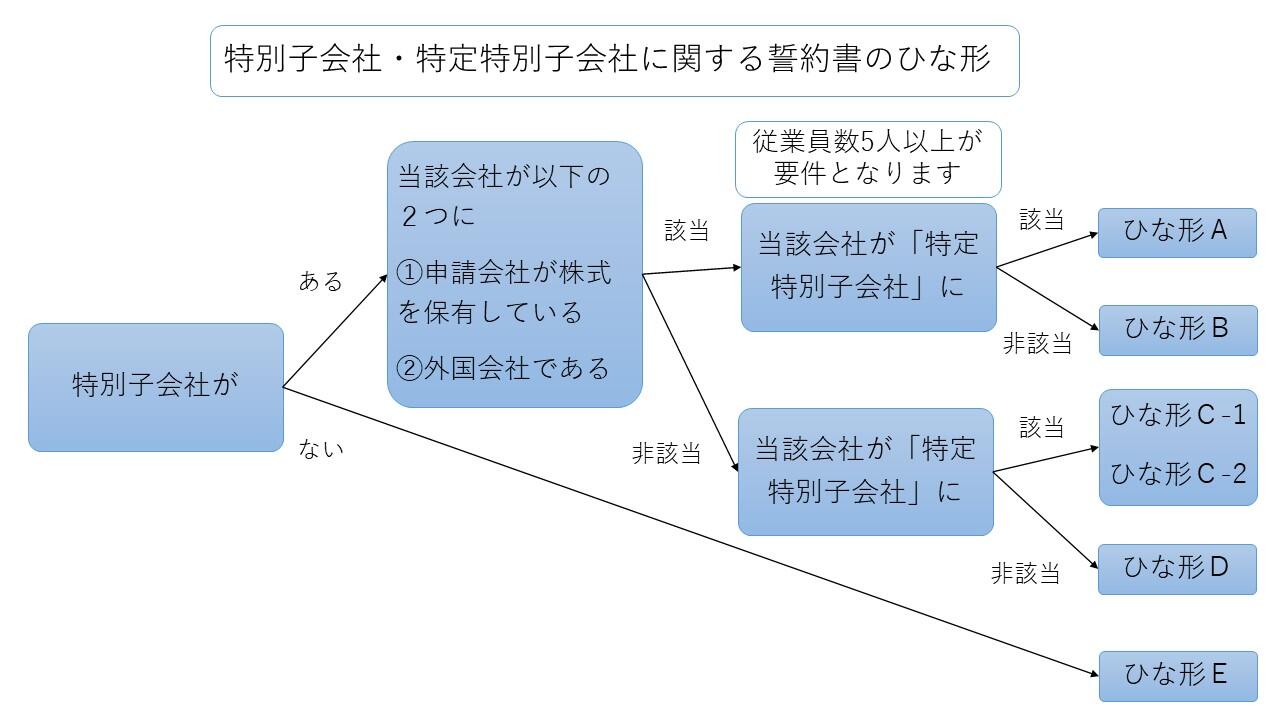

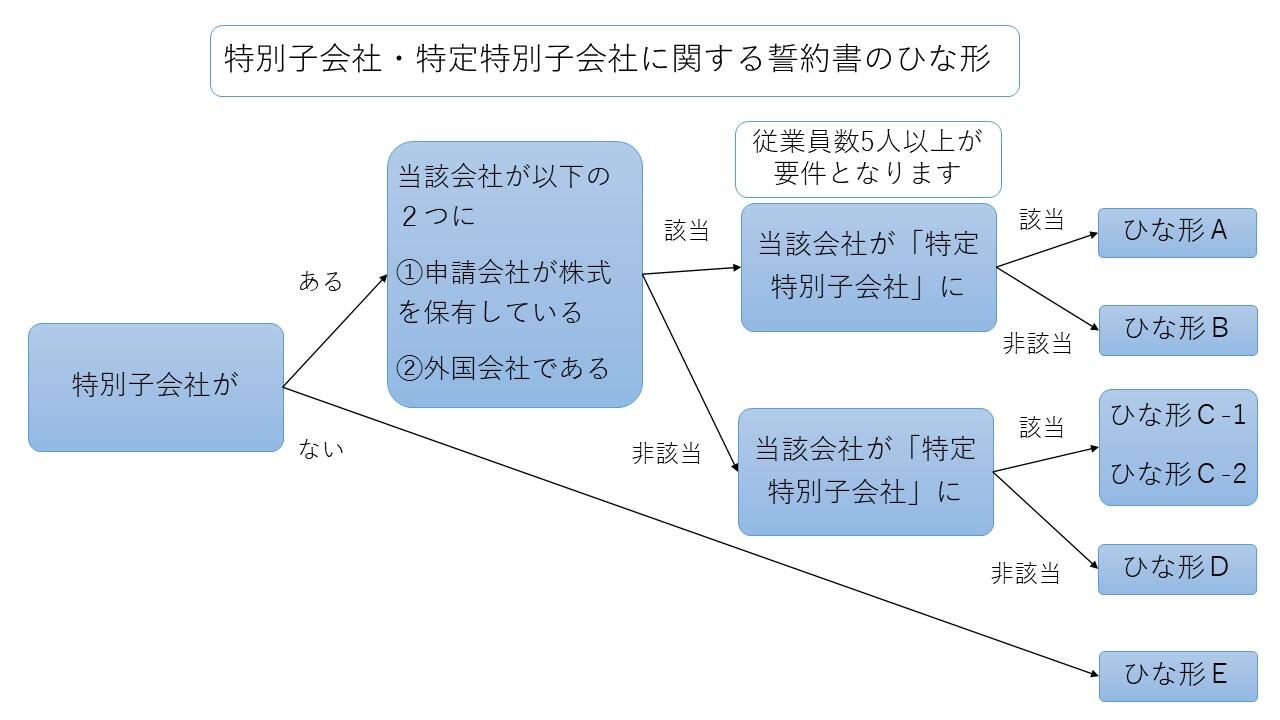

(3)特別子会社・特定特別子会社に関する誓約書のひな形

※特定資産に係る明細表は、原則記入が必要ですが、平成29年度から、施行規則第6条第2項各号に掲げる

要件(*)を全て満たしている場合、その旨を証する書類を添付することで、特定資産等に係る明細表の

(1)~(30)が記載不要となりました。

なお、特定資産等に係る明細表の(1)~(30)の記載を省略する場合においても、以下の欄は記入が必要

ですので、記入漏れのないようご留意ください。

・主たる事業内容

・資本金の額又は出資の総額

・認定申請基準事業年度

・総収入金額(営業外収益及び特別利益を除く。)

(*)施行規則第6条第2項で規定する事業実態要件(概要)

①従業員(経営承継受贈者(相続人)と生計を一にする親族を除く)が5人以上いること

②本社、事業所、工場など従業員が勤務するための物件を所有していること又は賃借していること

③贈与(相続)開始の日まで引き続いて3年以上にわたり次に掲げるいずれかの業務をしていること

(イ)商品販売等(商品の販売、資産の貸付又は役務の提供で、継続して対価を得て行われるもの。その

商品の開発若しくは生産又は役務の開発を含む。)(※ただし、資産の貸付けの相手方が「経営承

継受贈者である場合」や「その同族関係者である場合」には、当該資産の貸付けは商品販売等の事

業活動に該当しません。)

(ロ)商品販売等を行うために必要となる資産(上記②の事務所等を除く)の所有又は賃借

(ハ)上記(イ)及び(ロ)の業務に類するもの

※以下の文書の宛先は「東京都知事」としてください。

①認定申請書、②従業員数証明書の表紙、③誓約書

|

贈与税 |

相続税 |

|

1.認定申請書及びその写し |

1.認定申請書及びその写し |

|

2.定款の写し ※贈与認定申請基準日において有効である定款の 写しに、認定申請日付で原本証明をしてくださ い。 |

2.定款の写し ※相続認定申請基準日において有効である定款の 写しに、認定申請日付で原本証明をしてくださ い。 |

|

3.株主名簿の写し(以下の4時点) (1)贈与者が代表者であった時 (2)贈与の直前(下記の(3)の前日) (3)贈与の時(贈与を実行した日) (4)贈与認定申請基準日 ※第二種を申請する場合は、(3)及び(4) の2時点が必要になります。 ※認定申請日付で原本証明をしてください。 |

3.株主名簿の写し(以下の4時点) (1)被相続人が代表者であった時 (2)相続の開始の直前(下記の(3)の前日) (3)相続の開始の時(相続が発生した日) (4)相続認定申請基準日 ※第二種を申請する場合は、(3)及び(4) の2時点が必要になります。 ※認定申請日付で原本証明をしてください。 |

|

4.履歴事項全部証明書(コピーは不可) (1)贈与認定申請基準日以降に取得した原本 (2)先代経営者が贈与の直前において代表者で ない場合には、代表者であった旨の記載の ある履歴事項又は閉鎖事項証明書の原本 |

4.履歴事項全部証明書(コピーは不可) (1)相続認定申請基準日以降に取得した原本 (2)先代経営者が相続の開始の直前において代 表者でない場合には、代表者であった旨の 記載のある履歴事項又は閉鎖事項証明書の 原本 |

|

5.贈与及び贈与税に関する書類 (1)贈与契約書の写し その他当該贈与の事実を証する書類 (2)申請会社の贈与対象株式に係る贈与税の 見込額を記載した書類※1 (贈与税申告書一式でも可) ※1の書類には以下の事項を記載してく ださい ・1株当たりの評価額 ・その贈与により後継者が贈与を受け た株式数 ・贈与税総額(見込額)及び株式等に 係る納税猶予額(見込額) ・相続時精算課税の適用予定の有無 |

5.相続及び相続税に関する書類 その他当該株式の取得の事実を証する書類 込額を記載した書類※2 (相続税申告書の第1表、第8の2の2表 及びその付表、第11表でも可) ※2の書類には以下の事項を記載してくだ さい ・1株当たりの評価額 ・相続人が相続又は遺贈を受けた株式数 ・通常通り相続税を支払うとした場合の 相続株式に係る相続税 ・納税猶予を受けようとする相続税額 |

|

6.従業員数証明書及び必要書類 (1)特例措置の場合 贈与の時 (2)一般措置の場合:以下の2時点の記載が必要 ア 贈与の時 イ 贈与認定申請基準日 |

6.従業員数証明書及び必要書類 (1)特例措置の場合 相続の開始の時 (2)一般措置の場合:以下の2時点の記載が必要 ア 相続の開始の時 イ 相続認定申請基準日 |

| 7.贈与認定申請基準事業年度の決算関係書類等 | 7.相続認定申請基準事業年度の決算関係書類等 |

|

8.贈与の時以後、上場会社等又は風俗営業会社の いずれにも該当しない旨の誓約書 |

8.相続の開始の時以後、上場会社等又は風俗営業会 社のいずれにも該当しない旨の誓約書 |

|

9.特別子会社・特定特別子会社に関する誓約書 ※特別子会社がない場合も、ない旨の誓約書の 提出が必要です。 |

9.特別子会社・特定特別子会社に関する誓約書 ※特別子会社がない場合も、ない旨の誓約書の 提出が必要です。 |

|

10.戸籍謄本等の原本 (1)贈与者 (2)経営承継受贈者 (3)申請会社の議決権を有する経営承継受贈者 の親族全員 (4)剰余金の配当等又は損金不算入給与を受け た 経営承継受贈者の親族全員(施行規則第 6条第2項の事業実態要件に該当すること で認定の申請をする場合は不要) |

10.戸籍謄本等の原本 の親族全員 (4)剰余金の配当等又は損金不算入給与を受け た経営承継相続人の親族全員(施行規則第 6条第2項の事業実態要件に該当すること で認定の申請をする場合は不要) |

|

11.特例承継計画又はその確認書の写し ※特例措置で申請する場合 ※特例承継計画に記載した特例後継者に追加・ 変更がある場合は変更申請書を提出してくだ さい。既に変更申請書を提出し、確認を受け ている場合は、その変更後の確認書の写しを 提出してください。 |

11.特例承継計画又はその確認書の写し ※特例措置で申請する場合 ※特例承継計画に記載した特例後継者に追加・ 変更がある場合は変更申請書を提出してくだ さい。既に変更申請書を提出し、確認を受け ている場合は、その変更後の確認書の写しを 提出してください。 |

|

12.事前確認の確認書(変更確認書を含む)の 原本(確認書の交付を受けている場合のみ) |

12.事前確認の確認書(変更確認書を含む)の 原本(確認書の交付を受けている場合のみ) |

| 13.その他、認定の参考となる書類 | 13.その他、認定の参考となる書類 |

|

14.返信用封筒(返信宛先明記) レターパック等配達記録の残るものを同封 してください。 |

14.返信用封筒(返信宛先明記) レターパック等配達記録の残るものを同封 してください。 |

6 年次報告の提出(申告期限後5年間:年1回)

申告期限後5年間は、雇用維持や納税猶予対象株式の継続保有など、納税猶予要件を引き続き満たしていることについて、毎年1回、東京都に年次報告をする必要があります。

6-1 報告基準日及び提出期限日

| 報告基準日(注) | 提出期限(注) | |

| 贈与税 | 3月15日 | 6月15日 |

| 相続税 |

相続税申告期限の翌日から 1年を経過するごとの日 |

(左記)基準日の翌日から 3月を経過する日 |

6-2 提出書類

※様式はこちらより入手できます。(中小企業庁HP)

様式第11は、贈与税及び相続税の共通様式となっております。

【参考】年次報告書の留意点.pdf

【参考】様式第11(年次報告)添付書類一覧表兼チェックリスト.pdf

【参考】従業員数証明書及び誓約書のひな形 ※ダウンロードしてご使用ください。

(2)申請会社が上場会社等又は風俗営業会社のいずれにも該当しない旨の誓約書.docx

(3)特定特別子会社に関する誓約書

※年次報告書の作成に当たっては、下記中小企業庁ホームページの【記載例】及び【添付書類】をご参照くださ

い。

※特定資産に係る明細表は、原則記入が必要ですが、平成29年度から、施行規則第6条第2項各号に掲げる

要件(*)を全て満たしている場合、その旨を証する書類を添付することで、特定資産等に係る明細表の

(1)~(30)が記載不要となりました。

なお、特定資産等に係る明細表の(1)~(30)の記載を省略する場合においても、以下の欄は記入が必要

ですので、記入漏れのないようご留意ください。

・報告者の種別(タイトル)

・認定年月日、認定番号

・贈与(相続)報告基準事業年度

・総収入金額(営業外収益及び特別利益を除く。)

(*)施行規則第6条第2項で規定する事業実態要件(概要)

①従業員(経営承継受贈者(相続人)と生計を一にする親族を除く)が5人以上いること

②本社、事業所、工場など従業員が勤務するための物件を所有していること又は賃借していること

③贈与(相続)報告基準期間中において、次に掲げるいずれかの業務をしていること

(イ)商品販売等(商品の販売、資産の貸付又は役務の提供で、継続して対価を得て行われるもの。その

商品の開発若しくは生産又は役務の開発を含む。)(※ただし、資産の貸付けの相手方が「経営承

継受贈者である場合」や「その同族関係者である場合」には、当該資産の貸付けは商品販売等の事

業活動に該当しません。)

(ロ)商品販売等を行うために必要となる資産(上記②の事務所等を除く)の所有又は賃借

(ハ)上記(イ)及び(ロ)の業務に類するもの

◆中小企業庁ホームページ

記載例は、旧様式ですので、参考としてご覧ください。

①報告書、②従業員数証明書の表紙、③誓約書

|

贈与税 |

相続税 |

|

1.年次報告書(様式第11)及びその写し |

1.年次報告書(様式第11)及びその写し |

|

2.定款の写し ※贈与報告基準日において有効である定款の 写しに、年次報告日付で原本証明をしてくだ さい。 |

2.定款の写し

※相続報告基準日において有効である定款の 写しに、年次報告日付で原本証明をしてくだ さい。 |

|

3.株主名簿の写し(贈与報告基準日現在のもの) ※年次報告日付で原本証明をしてください。 |

3.株主名簿の写し(相続報告基準日現在のもの) ※年次報告日付で原本証明をしてください。 |

|

4.履歴事項全部証明書 贈与報告基準日以降に取得した原本 |

4.履歴事項全部証明書 相続報告基準日以降に取得した原本 |

|

5.従業員数証明書及び必要書類 (贈与報告基準日現在のもの) ※年次報告日付で証明してください。 |

5.従業員数証明書及び必要書類 (相続報告基準日現在のもの) ※年次報告日付で証明してください。 |

|

6.贈与報告基準事業年度の決算関係書類 |

6.相続報告基準事業年度の決算関係書類 |

|

7.上場会社等又は風俗営業会社の いずれにも該当しない旨の誓約書 |

7.上場会社等又は風俗営業会社の いずれにも該当しない旨の誓約書 |

|

8.特定特別子会社に関する誓約書 ※特定特別子会社がない場合も、ない旨の 誓約書の提出が必要です。 |

8.特定特別子会社に関する誓約書 ※特定特別子会社がない場合も、ない旨の 誓約書の提出が必要です。 |

| 9.その他、報告の参考となる書類 |

9.その他、報告の参考となる書類 |

|

10.返信用封筒(返信宛先明記) レターパック等配達記録の残るものを同封 してください。 |

10.返信用封筒(返信宛先明記) レターパック等配達記録の残るものを同封 してください。 |

7 その他の主な手続き

7-1 【贈与】先代(経営承継贈与者)が死亡した場合

後継者が贈与税の納税猶予を受けている期間に経営承継贈与者(先代)が死亡した場合、下記のいずれかの手続きを行う必要があります。

※様式はこちらより入手できます。(中小企業庁HP)

【参考】臨時報告における添付書類一覧表・チェックリスト

様式第15(臨時報告)添付書類一覧表・チェックリスト.pdf

切替確認申請における添付書類一覧表・チェックリスト

様式第17(切替確認)添付書類一覧表・チェックリスト.pdf

【参考】切替確認申請(様式第17)における従業員数証明書及び誓約書のひな形

※ダウンロードしてご使用ください。

1.事業継続期間(贈与税の申告期限から5年)内の場合

(2)申請会社が上場会社等又は風俗営業会社のいずれにも該当しない旨の誓約書.docx

(3)特別子会社・特定特別子会社に関する誓約書のひな形

2.事業継続期間経過後の場合

(2)申請会社が風俗営業会社に該当しない旨の誓約書.docx

(3)特別子会社・特定特別子会社に関する誓約書のひな形

| 必要な報告等 | 提出期限 | |

|

贈与税の申告期限から5年以内で かつ、相続税の納税猶予への 切替を希望しない方 |

臨時報告(様式第15) |

死亡の日の翌日から8か月以内 |

|

相続税の納税猶予への 切替を希望する方 |

切替確認申請(様式第17) (施行規則第13条第2項から第5項 の規定による確認申請) |

死亡の日の翌日から8か月以内 |

※返信用封筒(返信宛先明記)として、レターパック等配達記録の残るものを同封してください。

※贈与税の申告期限から5年を超え、かつ、相続税への納税猶予の切替を希望しない方は東京都に対する手続き

は不要です。

※相続税への納税猶予を希望する場合は贈与税の申告期限から5年を過ぎていても、切替確認申請が必要です。

※切替確認申請を行わない場合、贈与対象株式に相続税がかかりますのでご注意ください。

※税務署への贈与税の納税免除申請及び相続税納税申告・猶予申告は死亡の日の翌日から10か月以内となりま

すのでご注意ください。手続き等は税務署にお問い合わせください。

7-2 【贈与・相続】後継者(経営承継受贈者・経営承継相続人)が死亡した場合

贈与税又は相続税の納税猶予制度の適用を受けている経営承継受贈者又は経営承継相続人が死亡したことによる納税猶予額の免除を受けるにあたり一定の事由に該当しないことを報告する場合は、以下の報告が必要です。

※様式はこちらより入手できます。(中小企業庁HP)

| 必要な報告 | 提出期限 |

|

随時報告(様式第12) ※必要書類添付 |

死亡の日の翌日から4か月以内 |

※税務署への納税猶予税額の免除を受けるためには、死亡の日の翌日から6か月以内に一定の届出書を提出する

ことが必要となりますのでご注意ください。手続き等は税務署にお問い合わせください。

※返信用封筒(返信宛先明記)として、レターパック等配達記録の残るものを同封してください。

7-3 【贈与・相続】認定取消事由に該当した場合

事業継続期間中に、施行規則第9条第2項及び第3項に規定する認定取消事由(第9条第2項第3号及び第22号並びに第3項第3号の事由は除きます。)に該当した場合は以下の報告が必要です。なお、認定取消事由に該当した場合には、随時報告が必要ですが、取消申請を行う場合は、随時報告は不要となります。

※様式はこちらより入手できます。(中小企業庁HP)

| 必要な報告 | 提出期限 |

|

随時報告(様式第12) ※必要書類添付 |

取消事由に該当した日の翌日から1か月以内 |

※返信用封筒(返信宛先明記)として、レターパック等配達記録の残るものを同封してください。

7-4 認定を取り消したい場合

納税猶予をやめ、納税することにした場合等は以下の申請が必要です。

この申請を提出しない場合、5回目までの年次報告義務は免除されません。

※様式はこちらより入手できます。(中小企業庁HP)

| 必要な報告 | 提出期限 |

| 認定取消申請(様式第10の2) ※認定書の写し添付 |

認定の取消を希望するとき(随時) |

※返信用封筒(返信宛先明記)として、レターパック等配達記録の残るものを同封してください。

8 ご注意

東京都は、本事業において、経営承継円滑化法に基づき、特例承継計画の確認、事業者の認定、年次報告等の確認を行う権限のみ有しています。

そのため、認定後の贈与税・相続税の納税猶予・免除を約束するものではございません。

なお、贈与税・相続税そのもの又はそれに付随する下記のようなご質問等は、管轄の税務署にお問合せいただくか、関連リンク集をご参照ください。

【東京都で対応できない質問例(一部)】

- 贈与税(相続税)がいくらになるのか。

- 贈与税(相続税)の算定方式

- 自社株式の評価額はいくらになるのか。

- 自社株式の評価額の算定方法

- 本制度を活用したほうがよいのか。

- 将来の不確定な要件を仮定しての認定可否の問い合わせ

9 関連リンク集

事業承継に関して、税制支援に限らず相談や支援を受けたい:東京都中小企業振興公社(事業承継再生支援事業)(東京都中小企業振興公社HP)

贈与税や相続税について概要が知りたい:国税庁(国税庁HP)

10 事業承継税制(特例措置)の確認件数、認定件数について

東京都が「確認」、「認定」した件数です。

| 令和3年度 | 令和4年度 | 令和5年度 | |

| 特例承継計画の確認 |

372件 |

385件 |

672件 |

| 贈与税の認定 |

210件 |

170件 |

182件 |

| 相続税の認定 | 52件 | 64件 | 46件 |

11 中小企業における経営の承継の円滑化に関する法律(経営承継円滑化法)

「中小企業における経営の承継の円滑化に関する法律(経営承継円滑化法)」(平成20年5月16日法律第33号)とは、事業承継に伴う税負担や民法上の遺留分への対応をはじめとする事業承継円滑化のために総合的施策を講ずるためにつくられた法律で、法律に基づき①事業承継税制、②金融支援、③民法特例の3つの支援が行われています。

|

事業承継税制 |

後継者が、非上場の自社株式を先代経営者から相続や贈与により取得した場合、相続税・贈与税の納税が猶予・免除される特例 |

| 金融支援 | 株式、事業用資産の取得など、経営の承継に伴い必要となる資金を調達する際に適用される、信用保険法の特例(信用保証枠の拡大)及び株式会社日本政策金融公庫の特例(低利融資) |

| 民法特例 | 一定の要件を満たす後継者が、後継者を含めた現経営者の推定相続人全員の合意等の手続きを経ることを前提に、生前贈与株式の遺留分除外等を受けることができる特例 |

【お問い合わせ】

(1)事業承継税制(東京都に本店登記がある中小企業)に関すること

東京都 産業労働局 商工部 経営支援課

電話:03-5320-4785

年末年始及び土日祝日を除く、平日の9時から17時(12時から13時を除く)

Email:S0000481@section.metro.tokyo.jp

※Emailでのお問い合わせの場合、件名を「事業承継税制の問い合わせ」としてください。

なお、お問い合わせの内容によっては電話での回答とさせていただく場合もございますので

ご了承ください。

(2)金融支援に関すること

東京都 産業労働局 金融部 金融課

電話:03-5320-4877

(3)事業承継税制(全般的なこと)、民法特例に関すること

経済産業省 中小企業庁 財務課

電話:03-3501-5803